二级债基是一类可以直接从二级市场买入股票等权益类资产的债券基金,因此预期收益和风险整体上介于纯债基金和股票基金之间。

如果有朋友不满足于纯债基金的收益率,又不愿意承担太高的风险,可以关注一下这种能投权益类资产的债券基金。这一期,我们就来展开说说二级债基对权益类资产的配置。

#61599;二级债基投资哪些权益类资产?

二级债基的投资范围主要包括国债、央行票据、地方政府债、金融债、企业债、短期融资券、公司债、可转换债券、资产支持证券、债券回购、银行存款等固定收益类品种,以及股票、权证等权益类品种。

之所以叫二级债基,就是因为它可以直接在二级市场买卖股票。当然,既然还是债基,那么它持有股票的比例仍然是受限的。

基金合同中往往会明确约定,这类债基投资于股票等权益类品种的比例不能高于基金资产的20%。

除股票外,二级债基一般还会投资于可转债,其全称是“可转换公司债券”,即公司依法发行、在一定期间内依据约定的条件可以转换成本公司股票的公司债券。

可转债的价格会随公司正股股价波动,是含有“股性”的债券,因此一般来说会比普通债券的波动更大一些。

在同等条件下,基金持有的可转债比例越高,长期的预期回报可能就更高,净值波动也会相对更大。

二级债基之所以常常被一些投资者视为“稳中求进”的选择,正是因为它会投资股票、可转债这些预期收益更高、波动更大的品种。

而由于所投股票、可转债的比例不同,可能导致二级债基的风险收益特征存在较大差异,因此大家还需要进一步了解二级债基的“含权”比例。

#61599;了解二级债基的“含权”比例

一般在定期报告的“报告期末按行业分类的股票投资组合”、“报告期末按债券品种分类的债券投资组合”中,可以直接获取股票和可转债投资分别占基金资产净值的比例。

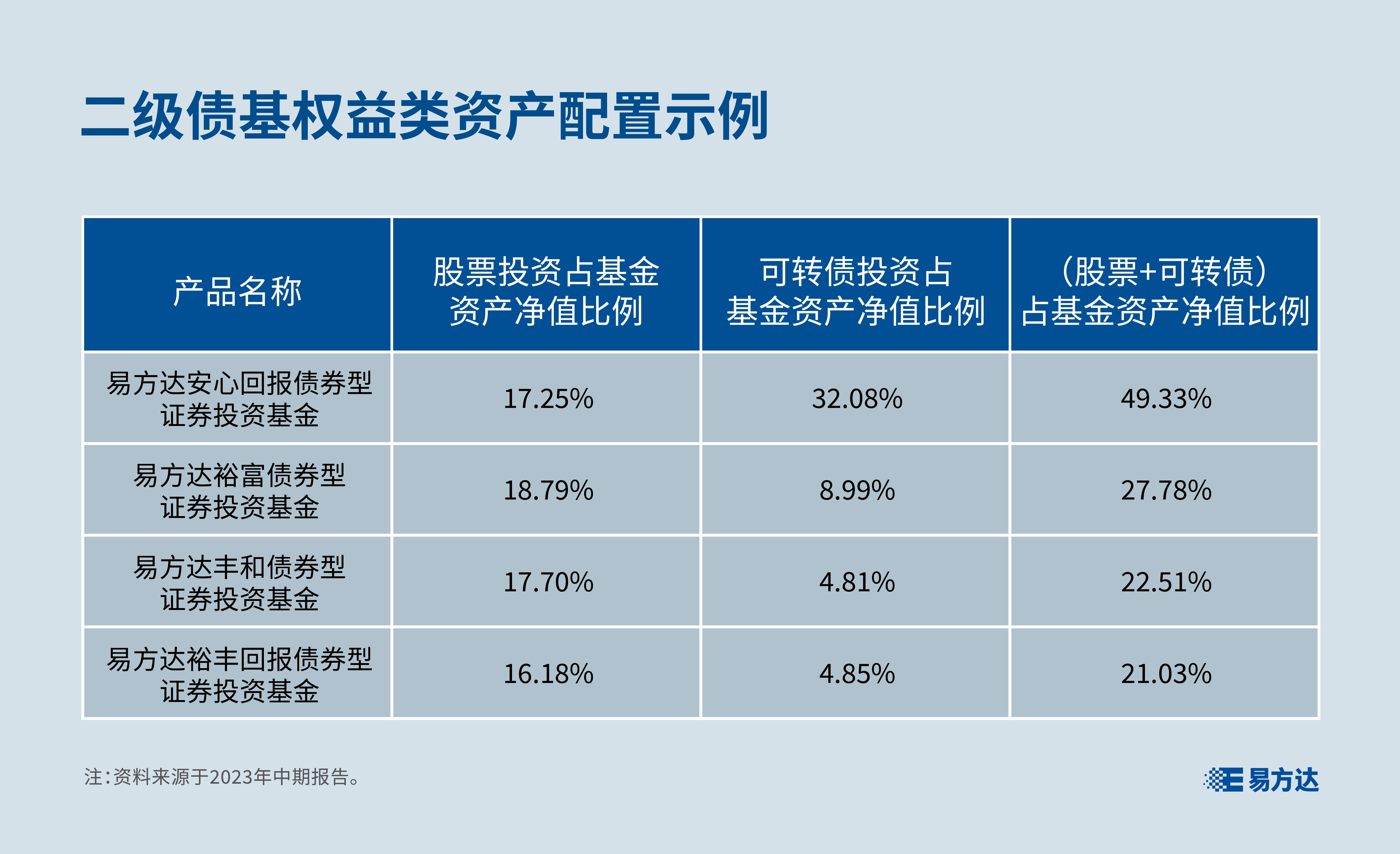

以易方达基金旗下的部分二级债基产品为例,我们来看看这些产品在资产配置上的比例差异。

如下图所示,易方达安心回报债券型证券投资基金的股票投资比例约17%,可转债的投资比例约32%,合计配置比例近50%;而其余3只产品的股票和可转债合计配置比例均在30%以下。

因此,在选择二级债基时,如果是偏稳健一些的投资者,那就更适合“含权”比例低一些的产品;如果是偏进取一些的投资者,则更适合“含权”比例高一些的产品。

#61599;二级债基“含权”量的变化

我们在往期文章中曾经和大家介绍过战术资产配置,简单来说就是根据短期内的市场状况,对资产配置的权重进行灵活调整,力争增加投资组合的获利机会。

在实际投资二级债基时,专业的投研团队也会根据经济基本面、估值、市场情绪等中短期情况,积极调整股票、可转债等资产仓位,为投资者做好战术调整。

我们来看一下近10年二级债基权益类资产仓位的变化情况。

如下图所示,受2015年股灾影响,二级债基权益类资产仓位占比急速下行。2016年至2018年,受股市走熊与震荡行情影响,权益类资产占比整体上维持低位。

2019年至2020年,在股市复苏及转债供给大幅增加的背景下,二级债基的权益类资产仓位逐渐攀升至历史高点。2021年至今年上半年,权益资产占比整体上仍然维持相对高位。

如果大家想要了解自己持有的二级债基具体的仓位变化情况,可以在产品定期报告的“基金投资策略和运作分析”一节中,关注基金经理对于上一阶段市场走势的分析以及据此做出的调整操作。

由于二级债基既投债又投股,因此二级债基的管理人需要兼具资产配置、债券投资、股票投资等多方面的综合能力。以易方达基金为例,其多资产投研体系注重专业化分工及协作,通过划分不同的策略小组,实现对各类资产的专业研究和全方位覆盖,致力于为投资者获取多元策略的超额收益。

以上就是对于二级债基的介绍,大家可以在了解其权益类资产配置比例及风险收益特征的基础上,根据自身的风险承受能力,谨慎做出投资决策。